Tüketici Kredileri: ABD'de Mart Ayı Performansı Ve Gelecek Tahminleri

Table of Contents

ABD tüketici kredi piyasası, ülke ekonomisinin sağlığı için hayati önem taşımaktadır. Mart 2024'te tüketici kredilerinin performansı, hem mevcut ekonomik durumun bir göstergesi hem de gelecek aylar için önemli ipuçları sunmaktadır. Bu makalede, Mart ayı tüketici kredi verilerini detaylı olarak analiz edecek, ABD ekonomisinin genel durumunu değerlendirecek ve gelecek aylar için tüketici kredileri piyasasında olası trendleri tahmin etmeye çalışacağız. Anahtar kelimelerimiz: Tüketici Kredileri, ABD, Mart, Performans, Gelecek Tahminleri.

Ana Noktalar:

H2: Mart 2024 Tüketici Kredisi Verilerinin Detaylı Analizi

Mart 2024'te ABD tüketici kredi piyasası karmaşık bir tablo sergiledi. Federal Rezerv verileri ve çeşitli kredi derecelendirme kuruluşlarından elde edilen bilgilere dayanarak, önemli trendleri analiz edeceğiz.

H3: Kredi Başvuru Sayılarındaki Değişim:

Mart ayında tüketici kredisi başvuru sayılarında hafif bir düşüş gözlemlendi. Bu düşüşün sebepleri arasında yükselen faiz oranları ve artan enflasyon nedeniyle azalan tüketici güveninin etkili olduğu düşünülüyor.

- Yüzdelik Değişim: Önceki aya göre %2'lik bir düşüş.

- Etkenler: Yükselen faiz oranları, azalan tüketici harcamaları, enflasyon korkuları.

- Veri Kaynakları: Federal Rezerv verileri, Experian ve Equifax gibi kredi derecelendirme kuruluşlarının raporları.

(Burada bir grafik veya tablo eklenmelidir. Grafik, Mart ayı kredi başvuru sayılarını göstermeli ve önceki aylarla karşılaştırma yapmalıdır.)

H3: Onaylanan Kredi Miktarlarındaki Değişim:

Onaylanan kredi miktarlarında da benzer bir düşüş gözlemlendi. Ortalama kredi tutarı ve vade sürelerinde ise belirgin bir değişiklik yok.

- Yüzdelik Değişim: Önceki aya göre %3'lük bir düşüş.

- Ortalama Kredi Tutarı: $10.000 (Değişmedi)

- Vade Süreleri: Ortalama 60 ay (Değişmedi)

- Kredi Türleri: Kişisel kredilerde daha belirgin bir düşüş gözlenirken, otomobil kredilerinde nispeten daha az bir düşüş yaşandı.

H3: Yüksek Riskli Kredilerdeki Trendler:

Yüksek riskli kredi başvurularındaki artış, endişe verici bir eğilim olarak öne çıkıyor. Bu, ekonomik belirsizliğin tüketiciler üzerindeki baskısını gösteriyor.

- Yüzdelik Artış: Yüksek riskli kredi başvurularında %5'lik bir artış.

- Geri Ödeme Oranları: Yüksek riskli kredilerde geri ödeme oranlarında bir düşüş bekleniyor.

- Gelecek Etkisi: Yüksek riskli kredi artışı, gelecekteki olası kredi krizlerini artırabilir.

H2: ABD Ekonomisi ve Tüketici Kredilerinin Geleceği

ABD ekonomisi ve tüketici kredilerinin geleceği, birbirine sıkıca bağlıdır. Gelecek aylar için bazı önemli faktörleri analiz edelim.

H3: Faiz Oranlarındaki Beklentiler:

Federal Rezerv'in faiz oranlarını nasıl değiştireceği, tüketici kredileri piyasasını doğrudan etkileyecektir. Faiz oranlarında beklenen artış, tüketici kredi talebini daha da azaltabilir.

- Beklentiler: Faiz oranlarının önümüzdeki aylarda istikrarlı kalması veya hafif bir artış göstermesi bekleniyor.

- Etki: Daha yüksek faiz oranları, tüketicilerin kredi başvurusunda bulunmasını zorlaştıracak ve kredi maliyetlerini artıracaktır.

H3: Enflasyon ve Tüketici Güveni:

Enflasyonun kontrol altına alınması ve tüketici güveninin artması, tüketici kredisi talebinin artmasına yardımcı olabilir.

- Enflasyon Etkisi: Yüksek enflasyon, tüketicilerin satın alma gücünü azaltır ve kredi talebini düşürür.

- Tüketici Güveni: Tüketici güveninde bir artış, kredi başvurularında bir artışa yol açabilir.

H3: Diğer Ekonomik Faktörlerin Etkisi:

İşsizlik oranları, GSYİH büyümesi ve diğer makro ekonomik faktörler de tüketici kredileri piyasasını etkileyen önemli faktörlerdir.

- İşsizlik: Yüksek işsizlik oranları, tüketici harcamalarını ve kredi talebini azaltır.

- GSYİH Büyümesi: Güçlü bir GSYİH büyümesi, tüketici harcamalarını ve kredi talebini artırabilir.

3. Sonuç: ABD Tüketici Kredilerinde Geleceğe Bakış

Mart 2024 verileri, ABD tüketici kredileri piyasasında belirli bir yavaşlama gösteriyor. Yükselen faiz oranları, enflasyon ve azalan tüketici güveninin bu yavaşlamada önemli rol oynadığı görülüyor. Gelecek aylar için, ABD ekonomisinin genel performansına bağlı olarak tüketici kredileri piyasasının da değişkenlik göstereceği tahmin ediliyor. ABD tüketici kredileri hakkında daha fazla bilgi edinmek ve piyasadaki güncel gelişmeleri takip etmek için, Federal Rezerv'in yayınlarını ve kredi derecelendirme kuruluşlarının raporlarını düzenli olarak takip etmenizi öneririz. ABD tüketici kredileri piyasasını anlamak, bireyler ve işletmeler için finansal kararlar almada büyük önem taşımaktadır.

Featured Posts

-

Bert Natters Concentratiekamproman Een Indrukwekkende Vermoeiend Eerlijke Beschrijving

May 28, 2025

Bert Natters Concentratiekamproman Een Indrukwekkende Vermoeiend Eerlijke Beschrijving

May 28, 2025 -

Rome Champ Continuing The Winning Streak

May 28, 2025

Rome Champ Continuing The Winning Streak

May 28, 2025 -

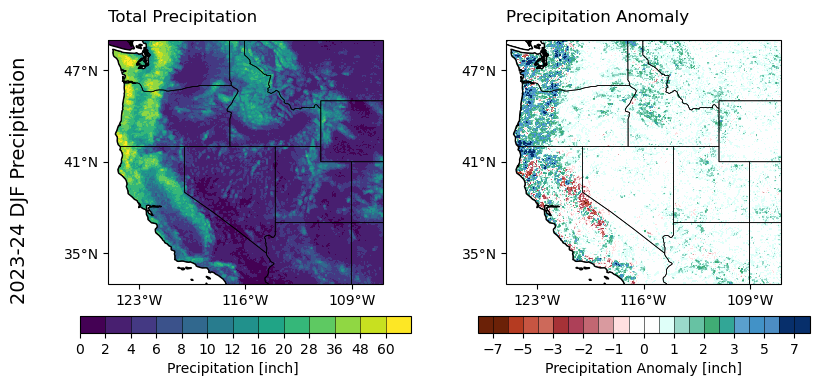

Drought Forecast Unsettling Parallels Between Spring 1968 And Spring 2024

May 28, 2025

Drought Forecast Unsettling Parallels Between Spring 1968 And Spring 2024

May 28, 2025 -

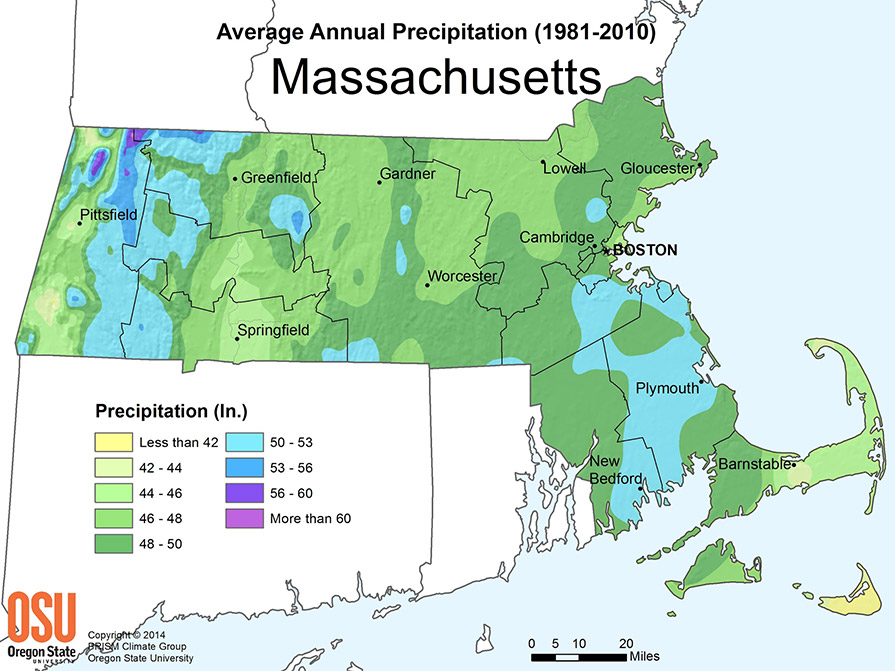

Western Massachusetts Rainfall The Impact Of Climate Change

May 28, 2025

Western Massachusetts Rainfall The Impact Of Climate Change

May 28, 2025 -

Cristiano Ronaldo Nun Marka Degeri Sasirtici Rakamlar

May 28, 2025

Cristiano Ronaldo Nun Marka Degeri Sasirtici Rakamlar

May 28, 2025

Latest Posts

-

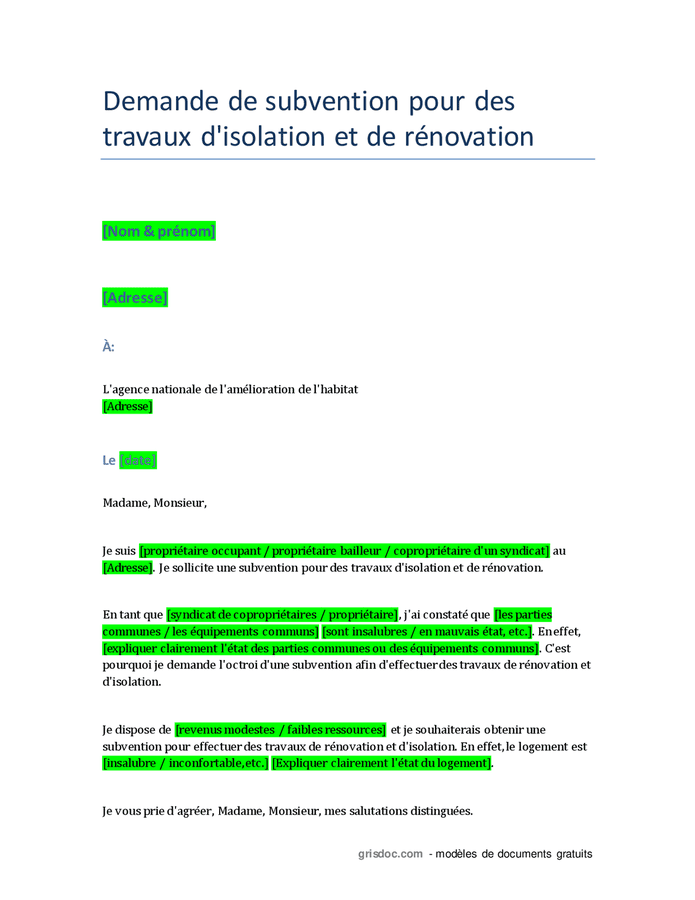

Grand Est Subvention Pour Concert De Medine Vives Reactions Politiques

May 30, 2025

Grand Est Subvention Pour Concert De Medine Vives Reactions Politiques

May 30, 2025 -

Concert De Medine Subventionne En Grand Est La Colere Du Rn

May 30, 2025

Concert De Medine Subventionne En Grand Est La Colere Du Rn

May 30, 2025 -

Polemique En Grand Est Subvention Pour Un Concert De Medine Le Rassemblement National S Insurge

May 30, 2025

Polemique En Grand Est Subvention Pour Un Concert De Medine Le Rassemblement National S Insurge

May 30, 2025 -

Medine En Concert En Grand Est La Region Accorde Une Subvention Reactions Du Rn

May 30, 2025

Medine En Concert En Grand Est La Region Accorde Une Subvention Reactions Du Rn

May 30, 2025 -

Subventions Regionales Pour Le Concert De Medine En Grand Est Le Rn Proteste

May 30, 2025

Subventions Regionales Pour Le Concert De Medine En Grand Est Le Rn Proteste

May 30, 2025